- 05/04/2024

Una buona educazione finanziaria può davvero migliorare i rendimenti dei nostri investimenti? Stando a un recente studio condotto da Allianz, la risposta pare proprio essere affermativa.

L’indagine è stata condotta a giugno 2023 su un campione di 7.095 persone, dalla generazione Silent (i nati tra il 1928 e il 1945) alla Gen Z (dal 1997 al 2012) in sette Paesi: Italia, Spagna, Germania, Francia, Regno Unito, Australia e Usa.

Gli intervistati sono stati sottoposti a un questionario sulle competenze finanziarie di base – come funziona il tasso di interesse semplice e composto, cos’è l’inflazione, come agisce la diversificazione ecc. – e suddivisi in tre gruppi in base al livello di educazione finanziaria. Parallelamente, è stato chiesto loro di indicare il proprio apprezzamento per diverse asset class nell’attuale scenario di mercato.

In base alle risposte ottenute, gli analisti hanno costruito dei portafogli ideali per ciascun gruppo e a questo punto sono immediatamente balzate all’occhio due cose:

- tanto per cominciare, gli intervistati con un livello di educazione finanziaria basso tendono più spesso a indicare il contante come un investimento.

- Inoltre, la quota di “indecisi” (il 38% sul totale dei partecipanti), ovvero coloro che tipicamente finiscono per lasciare i risparmi parcheggiati su un conto corrente, si collocano per la maggior parte nel gruppo di chi ha una bassa educazione finanziaria (15%, contro il 7% di chi ha buone competenze in ambito finanziario).

Il risultato? Nel portafoglio degli investitori meno avvezzi alla finanza c’è un significativo eccesso di contante – in confronto ai partecipanti con un’educazione finanziaria media, la quota di cash è più alta del 67% – e, parallelamente, una carenza – intorno al 30% – di strumenti azionari e fondi di investimento.

Al netto di queste osservazioni iniziali, l’indagine ha cercato di aggiustare al meglio i portafogli modello considerando anche il contesto nazionale in cui gli investitori erano inseriti: sì, perché ogni Paese ha le proprie normative e le proprie specificità che si riflettono inevitabilmente anche sull’allocazione dei risparmi.

Qualche esempio?

- In Australia i risparmiatori tendono ad avere una quota più elevata di fondi pensione a causa della “superannuation”, una sorta di fondo pensionistico molto diffuso e molto popolare.

- Negli Stati Uniti invece, c’è una maggiore esposizione azionaria per effetto dei piani 401k, veicoli di risparmio previdenziale che consentono ai dipendenti di investire una percentuale di ogni busta paga in un conto di risparmio a lungo termine.

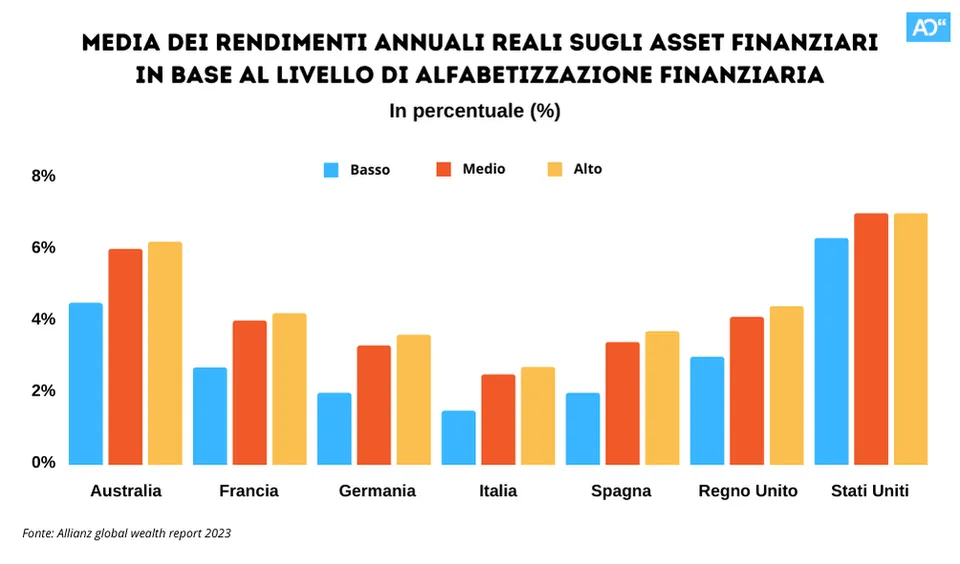

Fatti i dovuti aggiustamenti legati alla specificità del Paese dunque, Allianz ha calcolato il rendimento reale annuo medio dei portafoglio (tre per ogni Paese, in base al livello alto, medio o basso di educazione finanziaria), prendendo come riferimento le performance dei mercati azionari e obbligazionari degli ultimi 20 anni.

Ecco cosa ne è emerso:

La prima osservazione che balza all’occhio è che il rendimento sale all’aumentare dell’educazione finanziaria. E questo vale per tutti i Paesi considerati e per un periodo di tempo – gli ultimi 20 anni – che comprende momenti di crisi, come il 2008 e il 2022, quando i mercati azionari (nel primo caso) e obbligazionari (nel secondo) hanno sofferto in modo significativo. Momenti in cui il caro vecchio “cash” si è davvero rivelato un’alternativa più valida.

Non solo. Osservando il grafico si vede come le differenze di rendimento tra il gruppo con un’educazione finanziaria elevata e il gruppo con un’educazione finanziaria media è minima. Mentre è maggiore tra chi ha un’educazione finanziaria media e chi invece ha competenze finanziarie scarse.

Il che, tradotto, significa che non occorre diventare Gordon Gekko: per ottenere risultati basta comprendere i concetti di base sul funzionamento dei mercati.

Ma cosa significano “in soldoni” queste differenze di rendimento?

| Australia | Francia | Germania | Italia | Spagna | Regno Unito | Stati Uniti | |

|---|---|---|---|---|---|---|---|

| Alfabetizzazione finanziaria Media | €4.690 | €2.390 | €2.300 | €2.150 | €1.750 | €3.210 | €4.740 |

| Alfabetizzazione finanziaria Elevata | €5.000 | €2.730 | €2.690 | €2.300 | €1.910 | €3.690 | €4.870 |

Stando ai calcoli di Allianz – che ha preso come base il patrimonio medio di una famiglia composta da due persone nei rispettivi Paesi – in Italia una elevata educazione finanziaria può “fruttare” mediamente 2.300 euro in più, nell’arco di 12 mesi, rispetto a un’educazione finanziaria scarsa. Insomma, vale la pena investire in formazione. Per te stesso, ma anche per il tuo portafoglio.