- 20/09/2022

Aprire una partita IVA è una scelta da ponderare bene: procedure, requisiti e regime fiscale sono gli elementi da considerare per valutare costi e benefici di questa scelta. I rischi di questo percorso sono tanti, come anche le opportunità per chi sa come raggiungerle.

Per questo è importante rivolgersi a un esperto fiscale prima di aprire Partita IVA, così da risolvere tutti i dubbi e le domande.

Grazie alla collaborazione con Fiscozen, potete richiedere una consulenza fiscale gratuita e senza impegno dal form qui sotto.

Cos’è la partita IVA

La partita IVA è un codice identificativo attribuito alle imprese e ai lavoratori autonomi. Questo codice è emesso dall’Agenzia delle Entrate allo scopo di identificare i contribuenti.

A chi si rivolge la partita IVA

La partita IVA è necessaria per chiunque svolga un’attività abituale, continuativa e professionalmente organizzata, suscettibile di imposta IVA.

Persone fisiche e giuridiche sono soggette alla partita IVA se abbiano un reddito superiore ai 5 mila euro annui e se la durata complessiva dell’attività svolta superi i 30 giorni.

Per le persone fisiche, sono tenuti alla partita IVA i lavoratori autonomi e gli iscritti agli ordini professionali. Sono al contrario esentati tutti i lavoratori dipendenti e chi svolge lavori occasionali che non soddisfino entrambe le condizioni reddituali e di durata sopra descritte.

Per le persone giuridiche, l’obbligo comprende le aziende, le organizzazioni, le cooperative e quelle associazioni che svolgono attività commerciali.

Vantaggi della Partita IVA

Dall’elenco presentato sopra si comprende che la partita IVA è associata a una forma di lavoro indipendente. Chiunque abbia un’idea imprenditoriale, svolga una professione o preferisca realizzare un proprio progetto in autonomia sceglierà questa soluzione.

Si può dire che aprire la partita IVA è per chi “vuole mettersi in gioco”, anche se non mancano i casi di partite IVA che svolgono di fatto un lavoro dipendente.

In generale, possiamo dire che i principali vantaggi per questa scelta sono nella maggiore libertà di organizzare e gestire il proprio lavoro e nella prospettiva di redditi maggiori.

Svantaggi della partita IVA

Non mancano gli svantaggi per questa opzione. Se è vero che un lavoratore in partita IVA ha la facoltà di organizzarsi, dall’altro lato deve essere in grado di farlo al meglio: oltre al lavoro in sé, una partita IVA deve anche preoccuparsi di trovare clienti e fornitori; redigere tutti i documenti fiscali richiesti; rispondere per il proprio lavoro svolto.

Maggiore libertà di azione e di guadagno significa anche una maggiore incertezza economica. I guadagni potrebbero non sempre superare le spese necessarie per svolgere il proprio lavoro.

Il compenso di un lavoratore autonomo dipende dal servizio offerto e dal rapporto con i clienti: questi potrebbero non accettare le cifre in preventivo o non essere disposti a riconoscere le tariffe di mercato.

Per una partita IVA non ci sono contratti collettivi nazionali di lavoro a garantire una remunerazione minima.

Anche in caso di disoccupazione, la condizione di autonomo risulta più fragile. Il sussidio di disoccupazione può essere riconosciuto a un lavoratore autonomo ma solo nel caso il suo reddito da partita IVA sia inferiore ai 4.800 euro annui e sia svolto oltre al suo lavoro da dipendente.

Per chi svolga esclusivamente un lavoro autonomo è recentemente stata introdotta un’Indennità Straordinaria di Continuità Reddituale e Operativa (ISCRO): Alle partite IVA iscritte alla gestione separata sono riservati sussidi come l’Iscro 2022, che abbiano subito una riduzione del 50% del reddito rispetto al triennio precedente.

L’indennità è stata adottata in via sperimentale per il triennio 2021-2023 ed è disponibile a richiesta una sola volta. Per l’anno in corso può essere richiesta fino al 31 ottobre 2022.

Come aprire la partita IVA

Per aprire una partita IVA è necessario comunicare di aver cominciato a svolgere l’attività all’Agenzia delle Entrate entro trenta giorni dal giorno d’inizio.

Grazie alla collaborazione con Fiscozen, potete richiedere una consulenza fiscale gratuita e senza impegno dal form qui sotto.

Libero professionista

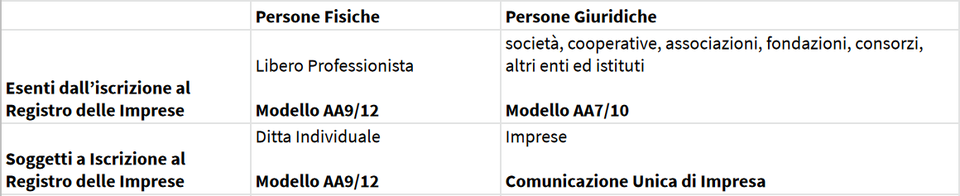

Il libero professionista è tenuto a presentare il modello di inizio attività AA9/12 all’Agenzia delle Entrate. Secondo le istruzioni fornite sul sito, la comunicazione può essere presentata:

- in duplice copia a un qualsiasi ufficio dell’Agenzia delle Entrate;

- in unico esemplare mediante raccomandata, allegando copia di un documento di identità;

- in via telematica direttamente dal contribuente o tramite i soggetti incaricati della trasmissione telematica.

L’attività di libero professionista è svolta da chi fornisce prestazioni di natura intellettuale e sia iscritto ad ordini, albi o associazioni di categoria.

Nell’ambito della propria professione è previsto un percorso di formazione a cui fanno seguito corsi di aggiornamento continui. Il libero professionista non fornisce prodotti ma solo servizi.

Nel caso il libero professionista debba svolgere attività intracomunitarie, questi deve richiedere di essere incluso nell’archivio Vies, il sistema informativo europeo sull’IVA. La richiesta può essere presentata insieme alla dichiarazione di inizio attività o successivamente ad essa.

Ditta individuale

Anche per chi desideri aprire una propria ditta individuale è necessario presentare il modello di inizio attività AA9/12. La differenza tra l’inquadramento di libero professionista e di ditta individuale risiede nel tipo di attività svolta.

Le ditte individuali prevedono lavori che richiedano attività manuali o commerciali: è il caso di elettricisti, idraulici o negozianti al dettaglio o grossisti.

Queste attività prevedono l’iscrizione al Registro Imprese della Camera di Commercio di pertinenza e possono contemplare tanto l’erogazione di servizi quanto la vendita di prodotti.

Anche per le ditte individuali è possibile richiedere l’inclusione nell’archivio Vies.

Persone Giuridiche

Anche nel caso delle persone giuridiche, la procedura per l’apertura della partita IVA può seguire strade diverse.

Se il soggetto giuridico per cui si richiede l’apertura della partita IVA non è riconducibile a una singola persona fisica è necessario presentare il modello AA7/10, anch’esso entro trenta giorni dall’inizio delle attività.

Possono utilizzare questo modello i contribuenti che non sono tenuti a iscriversi nel Registro delle imprese o nel Registro delle notizie economiche e amministrative (Rea): società, cooperative, associazioni, fondazioni, consorzi, altri enti ed istituti con personalità giuridica. Le modalità di presentazione sono simili a quelle previste per il modello AA9/12.

Nel caso in cui la richiesta sia fatta da un’impresa, questa è tenuta a iscriversi al Registro Imprese, presentando la Comunicazione Unica di Impresa.

Questa procedura permette di semplificare l’iter burocratico nel caso in cui la partita IVA sia richiesta da persone giuridiche che si occupino di attività come la produzione di beni o servizi, l’intermediazione e i trasporti o le attività assicurative e bancarie.

Con questa procedura semplificata le imprese possono presentare tutta la documentazione richiesta dalle Camere di Commercio, dall’Agenzia delle Entrate, dall’Inail e dall’Inps in un’unica fase.

Lo schema di seguito ricapitola i documenti e i soggetti tenuti a presentarli per l’apertura della partita IVA:

Tipologie di partita IVA

Esistono due diversi tipi di partita IVA: la partita IVA a regime forfettario e quella a regime ordinario, che comprende anche quella a regime semplificato. La differenza tra questi risiede nel differente trattamento fiscale.

Regime forfettario

Il regime forfettario è un trattamento fiscalmente agevolato per le partite IVA. Con questo regime, l’Irpef, l’imposta sul reddito complessivo della persona fisica, è sostituito da un’imposta unica agevolata al 15%, che è ridotta al 5% per i primi cinque anni dall’apertura della partita Iva.

L’adesione al regime forfettario è soggetta ai seguenti requisiti:

- i redditi da lavoro dipendente o assimilati e da pensione non superano i 30 mila euro;

- le uscite per dipendenti, collaboratori o lavoro accessorio non superano i 20 mila euro;

- un reddito inferiore ai 65 mila euro nell’esercizio precedente alla richiesta della partita IVA.

per poter beneficiare della riduzione al 5% dell’imposta unica è anche necessario che l’attività per cui è richiesta l’apertura della partita IVA non sia la prosecuzione di una precedentemente svolta, e che nei tre anni precedenti non sia stata svolta alcuna attività. L’Agenzia delle Entrate presenta una dettagliata lista di possibili cause di esclusione dal regime forfettario.

Il regime forfettario è così chiamato in quanto considera una quota a forfait per il calcolo delle spese propedeutiche allo svolgimento dell’attività lavorativa.

In sostanza, per effettuare il calcolo del reddito imponibile, al fatturato viene sottratta una percentuale forfettaria di costi ipotetici, definiti dalla specifica categoria ATECO: per ciascuna categoria è definito un coefficiente di redditività, che permette di calcolare la base imponibile.

Ad esempio, per un codice ATECO 64, che indica le partite IVA che erogano servizi finanziari, il coefficiente di redditività pari al 78% indica che su un fatturato di mille euro, la base imponibile sarà di 780 euro.

Categorie per le quali Istat rileva maggiori costi strumentali all’attività avranno coefficienti di redditività minori: un codice ATECO 10, che indica le attività di lavorazione della carne, comporta un indice di redditività del 40%, presumibilmente a causa di maggiori costi connessi alla produzione alimentare.

L’adesione al regime forfettario comporta vantaggi e svantaggi che vanno soppesati prima di effettuare la scelta. Tra i vantaggi, vi sono principalmente la semplificazione e il minor gravame fiscale. Più in dettaglio, tra i vantaggi vi sono:

- la tassazione al 15% (5% per i primi cinque anni);

- principio di cassa per la determinazione del reddito;

- base imponibile calcolata sul coefficiente di redditività;

- obbligo di fatturazione elettronica solo sopra i 25 mila euro, fino al 1° gennaio 2024;

- esenzione dal pagamento dell’Iva, dagli Indici di Affidabilità Fiscale (ISA) e dalle ritenute d’acconto.

In particolare, la tassazione risulta inferiore a quella del primo scaglione dell’Irpef, pari al 23%. Il ricorso agli indici di redditività permette di avere in anticipo una stima di massima della base imponibile, del compenso lordo e netto.

Le esenzioni e il ricorso al principio di cassa permettono la tenuta di una contabilità semplificata, per cui è sufficiente il registro delle fatture.

Tra gli svantaggi del regime forfettario vi sono l’indeducibilità dei costi effettivamente sostenuti e impossibilità di ottenere detrazioni ulteriori a quelle per i contributi versati alla cassa di previdenza o all’Inps.

In sostanza, per avere un’idea dell’effettiva convenienza di questa opzione fiscale, il possessore di partita IVA a regime forfettario deve costantemente valutare la componente dei costi effettivamente sostenuti per ciascuna prestazione fatturata.

Qualora si trovasse a sostenere costi effettivi maggiori rispetto a quelli stimati dall’indice di redditività, il libero professionista si troverebbe a sostenere un extragettito fiscale.

Regime ordinario

A seconda del soggetto provvisto di partita Iva, il regime ordinario può essere facoltativo o obbligatorio.

Superata la soglia dei 400 mila euro di fatturato per la prestazione di servizi, e 700 mila euro per le altre attività, il regime ordinario è obbligatorio per qualunque soggetto: ditte individuali, società di persone e di capitali. Al di sotto di quelle soglie, il regime ordinario è obbligatorio soltanto per le società di capitali.

Con il regime ordinario, la tassazione ha una struttura progressiva, con quattro scaglioni che partono dal 23% di imposizione per i redditi inferiori ai 15 mila euro, fino al 43% per i redditi che oltrepassano i 50 mila euro.

Il principale vantaggio rispetto al regime forfettario risiede nella possibilità di portare in detrazione tutte le spese ammesse effettivamente sostenute, anche superando il coefficiente di redditività teorico ATECO.

Regime semplificato

Il regime semplificato costituisce un caso particolare del regime ordinario. Questa opzione è disponibile per le ditte individuali e le società di persone che non abbiano superato la soglia di fatturato di 400 mila euro per i servizi e 700 mila euro per le altre attività. Il limite non si applica alle persone fisiche che svolgono l’attività di liberi professionisti.

A differenza del regime forfettario, chi aderisce al regime semplificato è obbligato a tenere una contabilità più avanzata, che comprende il registro IVA, il registro beni ammortizzabili, il registro incassi e pagamenti e – in caso vi siano dei dipendenti –, il libro unico del lavoro.

Come per il regime ordinario, adottare il regime semplificato risulta vantaggioso per chi sopportasse costi effettivi più alti rispetto a quelli stimati nel codice ATECO e ricavati dai coefficienti di redditività.

Quanto costa aprire una partita IVA?

Aprire una partita IVA è una procedura teoricamente gratuita.

La comunicazione all’Agenzia delle Entrate può essere effettuata allo sportello, via raccomandata o online.

Gli unici costi possono essere quelli dei consulenti che svolgono la procedura.

Nel caso particolare della Comunicazione Unica di Impresa, per l’apertura di una partita IVA per le imprese, i costi possono essere maggiori e comprendere:

- il prezzo della firma digitale;

- il prezzo dell’abbonamento Pec:

- l’imposta di bollo, pari a 17,50 euro;

- i diritti di segreteria, pari a 18 euro;

- il diritto camerale annuale, pari a 44 euro.

Va comunque detto che in questo ultimo caso, i costi sostenuti non sono motivati dalla sola apertura della partita IVA.

Quali sono i costi di gestione

I costi di gestione di una partita IVA sono rappresentati dalla tenuta della contabilità e dai connessi adempimenti fiscali. Queste voci di costo sono rappresentate dalle tariffe di consulenti come i commercialisti, qualora queste attività non siano svolte dai diretti interessati.

Partita IVA forfettaria: quali sono i costi?

Come detto, la partita IVA in regime forfettario comporta un minore dettaglio nella tenuta della complessità. Questa si traduce non solo in tariffe più basse richieste dai commercialisti, ma anche nella possibilità per i professionisti, di provvedere in autonomia a questi adempimenti fiscali.

Chiusura partita IVA

Può capitare che le motivazioni economiche che hanno spinto alla sua apertura non si siano concretizzate nel tempo o che il soggetto abbia trovato alternative migliori, come un impiego da dipendente o l’età abbia permesso di andare in pensione e ritirarsi dall’attività lavorativa. Quali che siano le motivazioni, chiudere una partita IVA è una pratica piuttosto semplice, per la quale ci sono diverse possibilità.

Procedura di chiusura: come funziona?

In primo luogo, è sufficiente un’inattività prolungata della partita IVA: dopo tre anni, questa sarà automaticamente chiusa.

In alternativa, è sufficiente presentare il medesimo modello presentato in apertura 30 giorni prima dall’effettiva fine delle attività. Infine, nel caso delle attività iscritte al Registro delle Imprese, è necessario ricorrere al modello della Comunicazione Unica di Impresa.

Quanto costa chiudere una partita

Il costo complessivo per la comunicazione della chiusura della partita IVA si aggira attorno ai cinquanta euro, nel caso in cui sia sufficiente presentare i modelli AA9/12 e AA7/10.

Nel caso in cui la partita IVA per la quale si chiede la chiusura appartenga a un’impresa iscritta al Registro Imprese, la procedura si complica, in accordo alle complessità fiscali e contabili.

Conclusione

Aprire una partita IVA è un passo obbligato per iniziare un’attività autonoma. Che si tratti di professioni intellettuali, attività commerciali e artigianali, o di gestire imprese, questo semplice codice di undici cifre è il primo passo per iniziare questa avventura.

Se i costi di apertura, gestione e chiusura sono tutto sommato modesti, è di primaria importanza valutare quale regime fiscale scegliere, quando questo è possibile.

In generale, il regime forfettario presenta interessanti risparmi in quanto ad aliquota fiscale, ma richiede un’attenta valutazione sui costi effettivamente sostenuti, per scongiurare il caso di un extragettito.

La vita di una partita IVA è tutt’altro che semplice, con una maggiore fragilità economica, soprattutto in caso di congiunture negative. Il lato positivo è che chi riesce a sfruttare le sue risorse e le opportunità che il mercato può presentare, può decidere in autonomia il percorso e i traguardi da raggiungere.