- 10/10/2019

Secondo Gartner, quest'anno la spesa mondiale per la tecnologia raggiungerà quasi 4 trilioni di dollari, con tassi di crescita più elevati nei software aziendali, i servizi informatici e i data center, continua la crescita di cloud e minacce informatiche. In questa gigantesca quantità di denaro, viene inclusa qualsiasi cosa, dalle persone che acquistano nuovi smartphone a operazioni di fusione e acquisizione (M&A) tra imprese come nel caso dell'acquisizione per 43 miliardi di dollari di Worldpay da parte di FIS.

Ma non sono solo gli investimenti delle grandi imprese che muovono enormi somme di denaro, l'ecosistema fintech a livello globale attira un'enorme quantità di capitali ogni anno. Dealroom ha osservato come a livello globale, nel 2018 sono stati investiti 43 miliardi di euro nel fintech, il doppio del 2017 che si è fermato a 21 miliardi di euro. Il 2019 sembra destinato a essere un altro anno in forte crescita per gli investimenti in fintech, soprattutto in Europa, dove gli investimenti sono in aumento e il numero di grandi round di finanziamento è cinque volte più del 2018 nello stesso periodo.

Contestualizzando, nel 2013, la spesa fintech ha raggiunto poco meno di 19 miliardi di dollari tra Venture Capital, Private Equity e operazioni di M&A, con un totale di 1.132 operazioni, rispetto alle 2.196 del 2018.

Mentre la crescita nel settore non mostra segni di riduzione, il panorama è cambiato considerevolmente, spesso in risposta alle mutevoli aspettative dei consumatori. Con la maggior parte dei servizi finanziari ora accessibili digitalmente - e molti su dispositivi mobili - i consumatori si aspettano che la loro esperienza o servizio sia efficiente, senza attriti e conveniente.

Una delle aree che presenta maggiori livelli di investimento e innovazione è quella dei pagamenti. A livello globale, circa 1,7 miliardi di persone rimangono non bancarizzati (in inglese, unbanked), senza un conto corrente o l'accesso ai servizi finanziari. Il fenomeno dell’esclusione finanziaria rappresenta un fattore di diseguaglianza tra gli Stati e all'interno di una società. Se pensate infatti che la mancanza di accesso a servizi finanziari elementari riguardi solamente i paesi in via di sviluppo, vi state sbagliando.

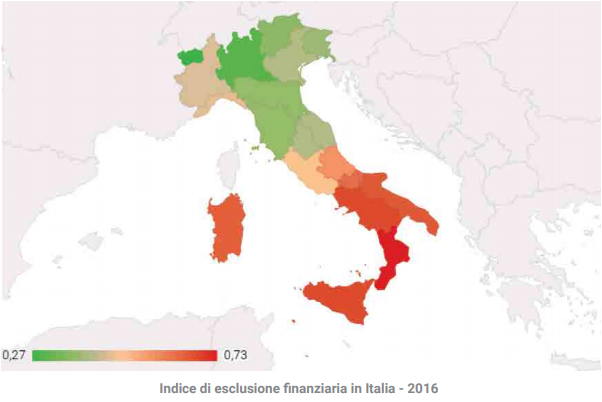

In un studio presentato da Banca Etica lo scorso anno, sul periodo di studio 2012-2016, si può vedere come in media sul territorio Italiano si registra un indice di esclusione finanziaria del 48%. Valle D’Aosta e Lombardia sono le Regioni più inclusive (l’esclusione si ferma rispettivamente al 27% e 30%) mentre Calabria, Basilicata, Campania e Sicilia registrano i livelli più alti di esclusione (rispettivamente con il 73% la prima e il 68% le altre tre).

Grazie al lavoro e alla crescita di alcune fintech, come M-Pesa in Kenya e in altri Paesi in via di sviluppo, il numero di chi non ha accesso ai servizi finanziari nel mondo sta diminuendo.

Oltre ai pagamenti, con la crescita delle minacce informatiche, cresce la preoccupazione dei consumatori per la loro privacy e i dati personali. L'interesse per l'uso di servizi per la sicurezza informatica in finanza è in forte aumento. In particolare, si prevede che l'applicazione di tecnologie come la crittografia sia fondamentale nel futuro dei servizi finanziari.

Regtech

Il mercato regtech ha mostrato ottime performance nel 2018, confermando il suo successo anche nel 2019. Tuttavia, negli ultimi cinque anni ci sono stati costantemente picchi e cali nel settore.

Le nuove direttive GDPR, PSD2 e MiFID II dovrebbero essere sempre più fondamentali nelle strategie degli investitori, le grandi istituzioni finanziarie, in particolare, devono assicurarsi di essere conformi alle modifiche normative che sono in continua evoluzione.

Finora l'Europa è stata una regione che ha guidato gli investimenti in ambito regtech, ma cresce l'appetito per questo tipo di soluzioni anche in Asia dove alcuni regolatori cercano di favorirne l'adozione e la diffusione.

Sicurezza informatica

Con l'aumento degli attacchi informatici alle banche, la cybersecurity non smette di far capolino tra i titoli delle principali testate giornalistiche, allarmando i consumatori e svolgendo comprensibilmente un ruolo chiave non solo in banca ma anche nello sviluppo del fintech. Secondo gli analisti, gli investitori sono pronti a investire sulla sicurezza informatica nel tentativo di evitare il rischio di futuri attacchi informatici e l'aumento della richiesta di protezione contro le frodi informatiche.

In effetti, le grandi istituzioni finanziarie stanno cercando di limitare i danni e le minacce esterne man mano che i loro servizi, attraverso un lento processo di trasformazione digitale, diventano più intuitivi e digitalizzati. "Prevenire è meglio che curare", un vecchio detto sempre attuale, che le banche stanno adottando.

Il compito delle banche non sarà facile vista la necessità di comprendere a fondo i cambiamenti tecnologici e il bisogno di far fronte all'imminente arrivo del 5G. Queste due componenti avranno un impatto sulle loro attività e sull'intero ecosistema. Le banche devono ripensare le loro strategie di sicurezza informatica.

Investimenti

Meno mainstream rispetto agli altri settori, il wealthtech è essenzialmente un mezzo per utilizzare la tecnologia e aumentare l'efficienza del risparmio gestito e degli investimenti professionali. Il verticale sta “diventando maggiorenne” poiché gli investimenti hanno registrato un “drammatico aumento” nella prima metà del 2019.

Ad oggi, l'adozione di soluzioni di investimento digitali è stata in gran parte alimentata da challenger banks, spesso come un componente aggiuntivo alla loro offerta principale. Questi nuovi attori sono protagonisti nel picco di volume di finanziamenti registrato negli ultimi sei mesi.

Questo verticale sta entrando in una "fase di maturità". Il mercato dovrebbe consolidarsi e stabilizzarsi, il che significa che gli investitori saranno più analitici e selettivi su quali startup scommettere. Di recente si è registrata una importante exit anche in Italia, con l'acquisizione da parte di Engineering S.p.A. di Deus Technology.

Proptech

Proptech, il verticale composto da imprese che utilizzano le tecnologie innovative per rendere più efficiente e produttivo il mercato immobiliare, continua la sua crescita.

La tecnologia crea valore aggiunto nel real estate e gli investimenti in proptech sono aumentati negli ultimi anni, probabilmente siamo solo agli inizi di una nuova fase. Realizzare un cambiamento profondo richiederà la creazione di solide partnership tra aziende tecnologiche all'avanguardia e gli attori storici del mercato immobiliare.

Una quantità crescente di capitale viene investita in startup, non sembra esserci fine al potenziale della tecnologia nell'affrontare alcuni dei punti dolenti avvertiti sia dagli acquirenti che dai venditori. Un esempio di successo lo abbiamo anche in Italia, Casavo ha annunciato recentemente un nuovo round di finanziamento.

Casavo risolve una criticità del mercato immobiliare, riducendo significativamente il tempo della transazione.Nelle principali città italiane, in media, sono necessari sette mesi per vendere una proprietà residenziale attraverso i canali tradizionali. Casavo semplifica il processo, consentendo ai venditori di evitare le seccature e le incertezze legate alle diverse fasi della compravendita, intervenendo come acquirente diretto. In questo modo, il venditore riceve il 100% della liquidità nel giro di pochi giorni.