- 06/11/2019

Come pagheremo nel futuro? Per anni il mondo bancario, e non solo, ha visto nello smartphone la grande opportunità per innovare i pagamenti. Tanto che anche grandi attori internazionali (come Apple, Samsung e Google) hanno investito nel Mobile Payment.

Oggi possiamo affermare che i pagamenti da cellulare sono una realtà, seppur con un potenziale ancora da mettere a terra e con ampi margini di crescita nei numeri. L’innovazione però non si arresta e si comincia a guardare a molteplici future frontiere dei pagamenti: dall’Open API alla blockchain, dai wearable payment agli in-things purchase, le opportunità sono numerose.

Proprio l’Open API è uno dei trend più promettenti nel mondo dei pagamenti. Il 14 settembre è entrata in vigore la seconda direttiva europea sui servizi di pagamento, nota come PSD2. La nuova normativa, tra le altre cose, richiede alle banche di rendere “Open”, ossia accessibili anche ad attori esterni, le Application Programming Interface (API) per servizi di Account Information, Payment Initiation e Fund Confirmation.

Le strategie delle banche sul tema Open API

7 banche su 10, almeno per il momento, si stanno limitando infatti ad adeguarsi agli obblighi normativi senza comprendere le opportunità che si potrebbero cogliere aumentando varietà e ampiezza delle API offerte. 2 banche su 10 stanno provando a sperimentare in più categorie, aumentando la varietà delle API ma senza probabilmente aver ancora individuato chiaramente quale può essere la giusta direzione da perseguire.

Ci sono infine poche banche (1 su 10) che vedono nell’Open API uno strumento per differenziarsi, per migliorare la loro offerta e il loro posizionamento, e stanno quindi adottando un approccio strategico: si propongono come dei veri e propri hub e stanno abilitando nuovi servizi ancillari al pagamento per i propri clienti, anche grazie alla collaborazione con molteplici attori.

Queste considerazioni nascono dall’analisi svolta dall’ Osservatorio Innovative Payments con l’obiettivo di capire come gli attori del mercato dei pagamenti si fossero comportati in riferimento all’attuazione della normativa, attraverso un censimento delle API offerte dagli istituti bancari selezionando un campione di 77 banche, tra le quali troviamo le principali banche europee a cui sono stati aggiunti altri 10 istituti italiani.

Esistono 5 categorie di API. Al momento, le API Payment, rivolte a tutte le tipologie di utenti e con l’unico obiettivo specifico di fornire servizi di pagamento, sono state sviluppate dal 100% delle banche analizzate perché obbligatorie. Le extra-API di tipo Bank, API che offrono servizi che permettono di ottenere informazioni sulla banca, e Customer, API sviluppate per offrire servizi riferiti al cliente, sono quelle più diffuse (19 banche offrono la localizzazione delle proprie filiali e ATM mentre 13 permettono di ottenere informazioni anagrafiche dell’utente). Le extra-API Finance, che permettono di offrire servizi finanziari come crowdfunding, assicurazioni, integrazione dei tassi di cambio valuta ufficiali e molto altro, sono un cluster più di nicchia ma con numeri tutto sommato rilevanti (l’API per ottenere il tasso di conversione tra le valute è la terza più diffusa tra quelle extra, offerta da 7 banche); mentre le categorie Business e Payment, tra le extra-API, non sono ancora ampiamente adottate.

L’80% del campione ha un portale sviluppato internamente (o per la singola banca o per il gruppo) mentre un 20% ha optato per un sito in white label creato da un fornitore e brandizzato (soluzione molto popolare in Spagna) o per affidarsi a un “centro stella”, una società di servizi che permette di non dover garantire direttamente la compliance con la normativa. In questo caso, è proprio il centro stella che si occupa di garantire lo sviluppo e il corretto funzionamento delle API richieste. Il modello del centro stella è prevalentemente utilizzato in Italia, sia dai grandi istituti sia dalle piccole realtà locali.

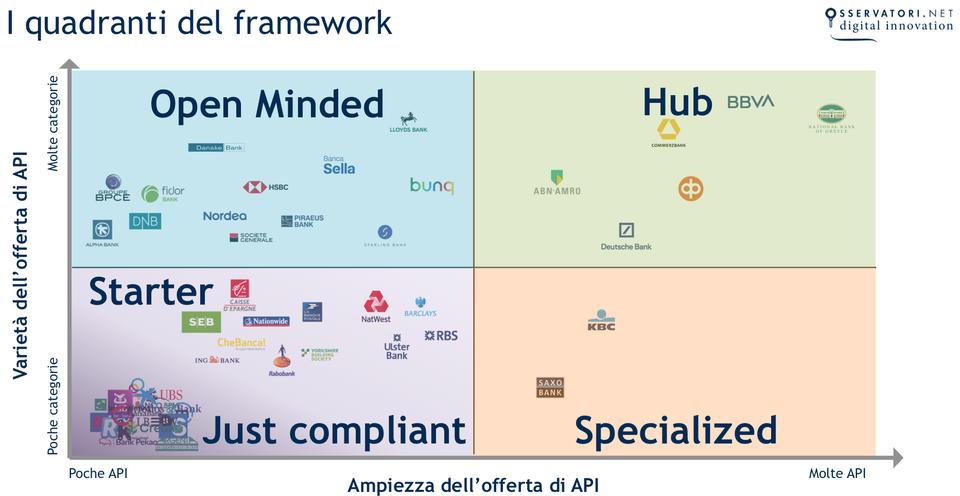

A seconda dell’ampiezza e della varietà dell’offerta di API, le banche si posizionano in quattro cluster:

- Quelle che hanno ampiezza e varietà limitate prendono il nome di Starters (14% del campione) o Just Compliant (57% del campione) . Sono banche che, al momento, hanno sviluppato prevalentemente le API strettamente richieste dalla PSD2.

- Nel caso in cui l’ampiezza sia limitata ma la varietà sia invece rilevante, la banca è definita “Open Minded” (18% del campione). Si tratta quindi di attori che stanno reagendo in modo proattivo alla PSD2, proponendo qualche funzionalità aggiuntiva in diverse categorie, sperimentando così target e ambiti diversi.

- Quando ad essere notevole è solo l’ampiezza, la banca risulta “Specialized” (3% del campione). Si tratta di istituti che hanno sviluppato molte API, ma focalizzate su pochi ambiti specifici in relazione al loro core business.

- Alcune banche (8% del campione), infine, offrono un ampio e vario set di API e prendono perciò il nome di Hub. Tutte le banche in questo cluster si distinguono anche per la facile fruibilità dei relativi marketplace.

L’altro lato della medaglia: i nuovi attori

Se da un lato la PSD2 ha imposto dei nuovi requisiti ai tradizionali istituti finanziari, dall’altro ha anche reso possibile l’entrata nel mercato di nuovi attori. Sono nate infatti due nuove figure: i PISP (Payment Initiation Service Provider) e gli AISP (Account Information Service Provider). Questi attori hanno visto crollare alcune barriere all'ingresso, storicamente difficili da superare. L’Open API apre un’autostrada su cui poter costruire servizi innovativi.

Anche in questo caso, l’Osservatorio ha svolto un censimento con l’obiettivo di ricavare informazioni sulle strategie più adottate. In particolare, il campione ammonta a 193 aziende che hanno ottenuto le licenze 7 e/o 8.

Ma chi sono questi nuovi attori? Il 55% sono giovani aziende (fondate non prima del 2010) e non derivanti dal consolidato mondo finanziario, mentre nel restante 45% dei casi si tratta o di un incumbent (39%) o di una NewCo creata ad hoc da aziende già consolidate (6%).

Le startup quindi sono gli attori che più di tutti stanno cogliendo l'opportunità dell'Open API. Queste aziende spesso hanno la capacità di offrire servizi evoluti ai consumatori andando a rispondere a bisogni latenti degli utenti o creandone di nuovi. Per la prima volta, grazie all'approccio Open delle banche, possono abbattere barriere all'ingresso storicamente difficili da superare.

Questi attori molto di frequente non si concentrano sui servizi di pagamento, ma sui servizi complementari (come i servizi informativi e di account aggregation, o quelli relativi agli investimenti), andando quindi ad arricchire e valorizzare l’esperienza d’uso del consumatore finale.

Da dove vengono questi nuovi attori? Analizzando i paesi dove vengono richieste le licenze emerge che a primeggiare è il Regno Unito, dove però la compliance alla PSD2 è obbligatoria da gennaio 2018. A seguire troviamo Germania, Svezia, Francia, Lituania e Belgio.

Tre aziende che hanno ottenuto la licenza negli UK hanno richiesto e ottenuto una seconda licenza in un altro paese europeo, probabilmente in vista delle potenziali complicazioni che la Brexit potrà portare. Da sottolineare che nessuna azienda ha ancora richiesto la licenza in Italia, anche se 52 licenziate operano nel nostro paese (il 58% di questi attori è tuttavia in realtà attivo su pressoché la totalità dei paesi europei).

Prospettive future

Questa prima fotografia della situazione “post-PSD2” è tuttavia ancora in evoluzione. Il 14 settembre è infatti ancora molto vicino e l’ecosistema sta tuttora attraversando una fase di transizione.

Le banche, come detto, hanno ancora parecchio lavoro da fare per arrivare a concepire e sfruttare l’Open API come una leva strategica, ma probabilmente diversi istituti intraprenderanno un percorso di questo tipo andando ad aumentare il numero di extra-API e servizi connessi.

Tuttavia, oltre alle startup già attive, nel prossimo futuro potrebbero farsi ulteriormente strada i grandi attori del web e non solo, per cui i nuovi trend tecnologici aprono opportunità interessanti in ambito pagamenti e affini. Essi, nella maggior parte dei casi, non sono interessati a diventare nuove banche, ma a sfruttare l’offerta di servizi finanziari come mezzo per semplificare la vita ai propri consumatori e fidelizzarli ulteriormente.

I produttori di device vedono negli IoT Payments la possibilità di rendere ogni oggetto smart abilitato al pagamento. Le grandi piattaforme social, come Facebook, vedono nella blockchain e nelle criptovalute la possibilità di creare nuove reti di pagamento decentralizzate. Altri attori del web, come Google, puntano sull'Open API per semplificare i pagamenti e aggregare dati e informazioni in maniera ancora più efficace.

L'arena competitiva dei pagamenti risulta quindi sempre più affollata e le barriere all'ingresso, salvaguardate dalla normativa nel passato, sono state definitivamente abbattute. Chi saprà meglio cogliere le opportunità? Avrà più senso competere o collaborare con alcuni attori?

Il perimetro di gioco è tracciato e diversi sono i giocatori in campo, ma l’arbitro resta sempre e solo uno: il consumatore. Inizia la sfida!