- 21/02/2022

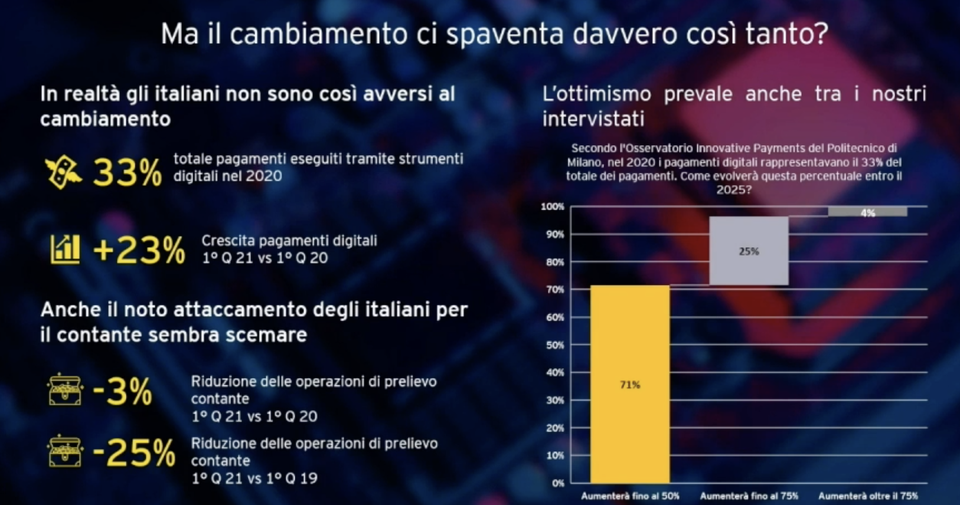

I pagamenti in Italia? Saranno sempre più digitali, la stima è che arrivino al 50% nel 2025, grazie al progressivo affermarsi di super app, blockchain e BNPL (Buy Now Pay Later), tre trend che traineranno il passaggio alla cashless society anche del nostro Paese, tradizionalmente più restio ad abbandonare i contanti.

Queste le principali evidenze emerse dalla ricerca sullo stato dell'arte dei digital payments presentati da EY durante il webinar "Payments (r)evolution: il futuro dell'ecosistema dei pagamenti". Grande la fiducia nella collaborazione con le fintech, considerate elemento strategico dall’80% degli intervistati.

Un mercato dai numeri in crescita esplosiva

Lo studio di EY è stato condotto con un approccio “cross industry”, intervistando C-Level di aziende trend setter provenienti dal settore bancario, fintech e degli istituti di pagamento e con oltre sei mesi di analisi di mercato dedicate, raccolta ed elaborazione dati, in modo da fornire una visione unica sui principali trend del mercato dei pagamenti digitali, con una prospettiva sull’evoluzione del settore nei prossimi anni e uno sguardo particolare sul mercato italiano.

Una prima evidenza è il perimetro del mercato di pagamenti digitali che stanno letteralmente esplodendo, con un’evoluzione velocissima, grazie soprattutto ad alcuni servizi, individuati dal 54% del campione nel "buy now, pay later" (forma di credito al consumo in cui il cliente paga a rate senza interessi, l’esercente riceve invece l’intero importo della transazione a fronte di una commissione), seguito dai prodotti finanziari basati sulla blockchain e super app (punti di ingresso unico che mettono a disposizione degli utenti un ecosistema di servizi di scambio denaro, gestione spese e operazioni finanziarie), citate dal 39% degli intervistati, tutte applicazioni che includono un'ampia gamma di funzionalità legate all'esperienza di pagamento.

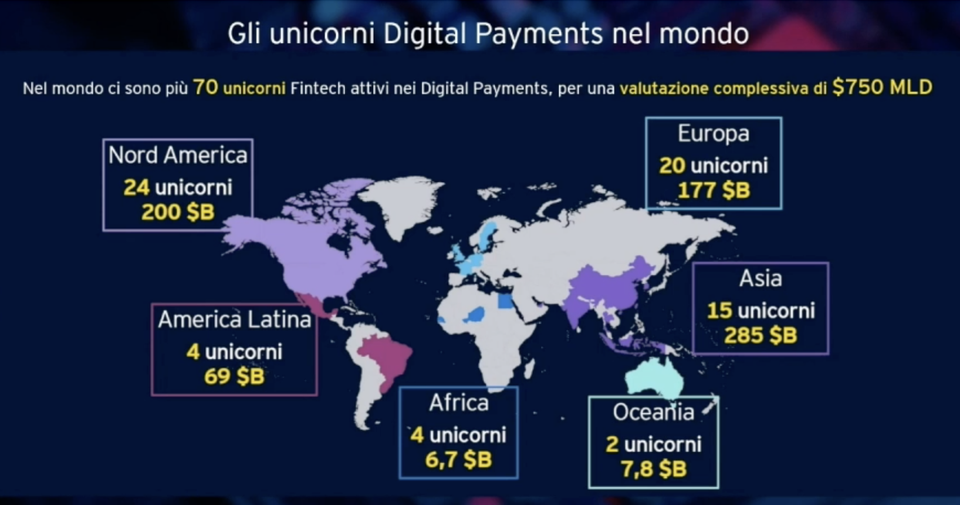

Nel dettaglio, per le transazioni del BNPL si è registrata una crescita del 292% tra il 2018 e il 2020, mentre le criptovalute valgono qualcosa come 1.6 trilioni di dollari. Il POS evoluto ha una crescita attesa tra il 2020 e il 2024 di 10 miliardi di dollari e, parlando di wallet digitali, Apple Pay pur non essendo una soietà di pagamento si trova a gestire il 5% di tutte le transazioni mondiali realizzate digitalmente. Un mercato enorme, in cui le dieci società top player sono perlopiù americane, con una sola europea (Adyen).

Le opportunità e le criticità del settore

La maggiore opportunità del settore è indicata da 8 su 10 intervistati nella collaborazione con il mondo fintech, in quanto fattore in grado di abilitare modelli di business innovativi, insieme alla possibilità (per 1 intervistato su 2) di far leva sui dati derivanti dalle transazioni effettuate per migliorare la propria offerta di prodotti e servizi. Ovviamente il campione ha indicato anche delle criticità nel mercato dei pagamenti digitali, individuate nella compliance normativa (60%), nell'elevata competizione (50%), la bassa marginalità, oltre ai temi riguardo la corretta rilevazione di frodi e riciclaggio indicati rispettivamente dal 36% e al 25% degli operatori del settore intervistati.

La vera sfida, infatti, sta nell’equilibrio tra usabilità e sicurezza. Però se fino a qualche anno fa avremmo visto emergere tra gli elementi considerati potenzialmente dei rischi la concorrenza di challenger bank e fintech, oggi i nuovi attori si configurano, come visto, come abilitatori e alleati degli incumbent che sono alla grande ricerca di partnership con loro per creare un ecosistema.

Basti pensare ai piani industriali di Intesa Sanpaolo, Unicredit, Nexi, American Express Ventures caratterizzati da una strategia di open innovation. Non tutte le partnership sono uguali però: la collaborazione con gli incumbent è ancora complicata per sistemi legacy obsoleti, processi decisionali lunghi, strutture organizzative poco snelle. La distanza di mindset culturale sembra essere invece un mito da sfatare, perché la competenza e l’approccio proattivo sono sempre più diffusi.

Pagamento con criptovalute, non è ancora il momento

Nonostante il fenomeno delle criptovalute abbia raggiunto dimensioni tali da non poter più essere ignorato (si parla di un mercato che valeva, a novembre 2021, 3 trilioni di dollari, in crescita anno su anno del 660%), in Italia lo si guarda ancora con preoccupazione. Tra gli strumenti di pagamento digitali infatti il sistema delle criptovalute è ancora poco diffuso, nonostante l'incremento di soluzioni finanziarie e transizioni basate sulla tecnologia blockchain.

Ciò è anche dovuto alla diffusa scarsa cultura da parte di commercianti e consumatori su tale strumento (motivo indicato dal 44% del campione), legata anche alla mancanza di una regolamentazione comunitaria definita e trasparente. Tra le motivazioni indicate da altri operatori vi sono invece la tecnologia non ancora sufficientemente avanzata per gestire transizioni di grande portata e le grandi fluttuazioni di mercato delle criptovalute. Quindi non c'è da stupirsi se quasi il 60% degli intervistati non ritiene che ci sarà un'accelerazione dei pagamenti in criptovalute entro il 2025.

Giuseppe Perrone, EY EMEA Blockchain Leader, scommette però su tutte quelle applicazioni che sfruttano la blockchain come strumento di trasparenza e tracciabilità, come gli smart contracts. "In particolare – ha commentato - la blockchain potrà costituire un nuovo elemento di sviluppo di queste nuove tipologie di servizio".

La prospettiva del mercato in Europa e Italia

Gli italiani, come utenti, non sono poi così avversi al cambiamento: complice anche la pandemia, i pagamenti digitali hanno continuato a crescere (+23% nel primo quarter 2021 rispetto all’omologo periodo 2020), mentre, nello stesso intervallo di tempo, si sono ridotte del 3% le operazioni di prelievo di contante, dato che si attesta su un -25% se il confronto è fatto con il primo quarter del 2019.

Se guardiamo però al lato industry, dall’analisi EY emerge un dato preoccupante. Per il 46% del campione, infatti, i player europei di pagamenti cresceranno per operazioni di M&A e per un altro 46% grazie a partneship e integrazioni di prodotti e servizi. Solo il 4% crede quindi nella crescita organica e in innovazioni che partono dall’interno.

Laura Grassi, Direttrice Osservatorio Fintech & Insurtech del Politecnico di Milano, ha sottolineato il cambiamento di prospettiva del settore, che si sta trasformando in un ecosistema molto più aperto a collaborazioni. “Circa il 70% degli incumbent italiani – ha puntualizzato – ha avviato almeno 1 partnership, anche se con investimenti davvero molto piccoli”.

Interessante osservare come le collaborazioni avvengano non solo tra incumbent e fintech, ma anche con attori non finanziari: "Mi riferisco alle utilities – ha proseguito -, agli attori retail o del mondo dei trasporti che stanno entrando nel segmento dei servizi finanziari, il che sottolinea una certa attrattiva del comparto finanziario italiano. Il percorso di questi nuovi modelli di collaborazione è appena iniziato e quindi necessita di miglioramento, anche in un'ottica di rapporto tra innovazione e regolamentazione”.

L'importanza di avere normative certe e non mutevoli periodicamente è indicata da più parti come fattore centrale per accelerare l'innovazione e incentivare gli investimenti.

Verso l'inclusione finanziaria

“Mancano ancora grandi investimenti – ha sottolineato Alberto Dalmasso, CEO Satispay – ma si inizia a intravedere qualche cambiamento, a cui dovrebbe però affiancarsi una semplificazione normativa”.

Daniele Zini, Country Manager Italy Yapily ha invece puntato l’attenzione sul nuovo contesto dell’open finance/open banking “costituito da piattaforme che in qualche modo potrebbero andare a disintermediare l'attività degli intermediari finanziari tradizionali, ponendo nuove basi per lo sviluppo di servizi integrati verso il cliente, con la logica di offrire una migliore customer experience”. “Le banche hanno davanti a sé ancora pochi anni – ha sentenziato Dalmasso – poi il loro mestiere sarà fatto da altri”.

Il tema della customer experience è stato invece ripreso da Giacomo De Lorenzo, Head of partner success Italy Klarna che ha sottolineato: “La customer experience abilitata da tecnologie permette di semplificare la modalità di fruizione del servizio da parte del consumatore finale”.

La conclusione del webinar è stata affidata ad Andrea Ferretti, Markets & Business Development Leader per i Financial Services di EY. Oltre al ruolo centrale dei dati e il tema dei casi d’uso che hanno un ruolo fondamentale nell’adozione dei nuovi sistemi di pagamento digitale, la prospettiva sembra essere sempre di più quella della coopetition, grazie anche alla industry convergence. “Blockchain e criptovalute – ha proseguito Ferretti - cambieranno completamente il mondo dei pagamenti al punto da portare al probabile tramonto dei metodi di pagamento tradizionali. Un altro punto cruciale è che gli strumenti di pagamento digitale possono diventare il principale strumento di inclusione finanziaria anche per via dell'abbattimento dei costi legati agli strumenti finanziari tradizionali, si pensi alle spese di conto corrente bancario”.