- 06/07/2016

Se c’è un effetto positivo delle crisi è da rinvenire in quella famosa distruzione creativa, detta anche disruption.

Le banche, come le imprese, si trovano ad affrontare una difficile congiuntura economica scaturita dagli eventi ormai noti degli ultimi 5 anni. C’è poi quell’onda devastante dello sviluppo tecnologico che ha innescato un cambiamento sui mercati finanziari ed ha portato ad una profonda evoluzione delle banche. Molte di loro devono ricostruire una strategia competitiva per crescere, per aumentare la redditività e la capacità di differenziarsi rispetto ai concorrenti tradizionali ed emergenti.

Oggi le banche hanno la necessità di aumentare l’efficienza della performance, erogare servizi sempre più personalizzati (e smart) in virtù della massiccia diffusione del mobile banking e ridurre i costi rinnovando i propri modelli di business per rispondere efficacemente ai cambiamenti dello scenario competitivo.

Alla luce di quanto detto due sono i sostanziali cambiamenti delle banche del futuro:

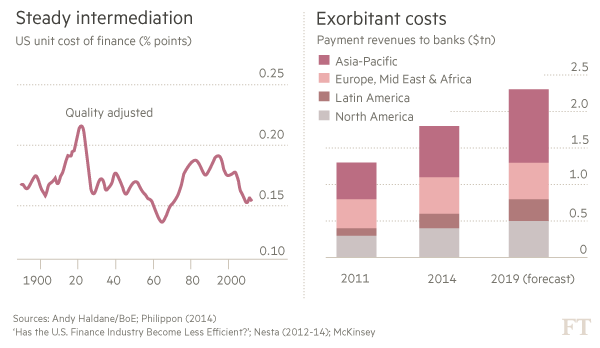

- Riduzione dei margini sui servizi e sui prodotti tradizionali e in primis i margini da intermediazione creditizia e la riduzione dei costi legati al conto corrente. La diminuzione degli utili inevitabilmente comporta una riduzione dei costi per avere un reddito accettabile. A tal proposito, in un recente discorso sulle possibilità di una rivoluzione finanziaria, Andrew Haldane, della Banca d’Inghilterra, osservava che il costo dell’intermediazione finanziaria negli Stati Uniti, incredibilmente, appare invariato da oltre un secolo.

- La rivoluzione tecnologica, a cui stiamo assistendo, con la rapidissima diffusione della tecnologia mobile ha originato il sorpasso dei clienti sulle proprie banche dal punto di vista della dotazione tecnologica. Per questo motivo le banche sono e saranno impegnate in un adeguamento della propria infrastruttura per colmare il gap clienti-banche.

Come ha fatto notare Martin Wolf in un articolo del FT (poi tradotto su Il Sole 24 Ore), dobbiamo sperare davvero che l’onda innovativa travolga le banche: “Perché al momento le banche non è che funzionino a meraviglia. L’attività bancaria appare inefficiente, costosa, disseminata di conflitti di interessi, incline a comportamento poco etici e –non meno importante – capace di generare crisi colossali”.

Qual è il livello di digitalizzazione delle banche italiane?

Il settore bancario italiano è ancora caratterizzato da un modello tradizionale, con una estesa rete di filiali (53 filiali bancarie ogni 100mila abitanti, contro le 38 nell’UE-15) ed una alta frammentazione (il 56% degli occupati e il 60% delle filiali appartiene a banche medio-piccole). In parallelo, l’andamento degli investimenti in ICT delle banche è negativo (-22%, da 4,7 a 3,6 miliardi di Euro all’anno tra 2007 e 2014): questi si concentrano più sulla gestione corrente che su processi di innovazione. Si delinea quindi una situazione di generale arretratezza digitale, come dimostra la scarsa diffusione dell’internet banking (utilizzata dal 26% della popolazione italiana contro il 44% medio nell’UE-28). Per accelerare la digitalizzazione del settore bancario occorre intervenire a livello “interno” (di settore) ed esterno (di Sistema Paese): in generale, il ritardo dell’Italia (25ma nell’UE-28 per sviluppo digitale) rappresenta un freno significativo alla crescita di una domanda di servizi digitali avanzati. Oggi, per una banca, la tecnologia dovrebbe essere il core business cosi come dovrebbe esserlo la capacità di definire il merito creditizio o la solidità di sostenere imprenditori e famiglie.

Oggi, per una banca, la tecnologia dovrebbe essere al centro cosi come lo dovrebbe essere la capacità di definire il merito creditizio o la solidità di sostenere imprenditori e famiglie: una via di trasformazione è quella che verrà segnata dai big data; potrebbero trasformare la qualità dei prestiti, per esempio, e questo sarebbe positivo, e avrebbero un impatto enorme anche nel campo delle assicurazioni. Con nuovi strumenti di monitoraggio, migliorerebbe tutta l’architettura del sistema finanziario (e le sue istituzioni).

Quali cambiamenti dovrebbero attuare le banche?

Le banche dovrebbero:

- adottare politiche di open system, open standard e open source per i processi di digitalizzazione, per semplificare e ridurre i costi degli asset ICT e sfruttare i vantaggi derivanti dai più alti livelli di innovazione;

- presidiare la Cyber Security, anche con modelli collaborativi e logiche cross-industry;

- avere un ruolo proattivo per l’alfabetizzazione digitale dei clienti (oggi il 34% della popolazione non ha mai usato Internet rispetto al 18% nell’UE-28);

- adottare piattaforme digitali open di nuova generazione (replatforming) e utilizzo dei Big Data Analytics;

- adottare standard interbancari su servizi digitali critici – come i sistemi dei pagamenti, le tecnologie biometriche per il riconoscimento del cliente, i sistemi antifrode e anti-riciclaggio – per generare economie di scala e promuovere le sinergie;

- adottare e sfruttare tutte le opportunità che l’Internet of Things e le startup Fintech possono offrire (all’intero sistema finanziario).

I Vantaggi quali sono?

La tecnologia è molto importante negli istituti bancari in quanto sicuramente la digitalizzazione porterà una maggiore efficienza, una notevole riduzione dei costi per le banche ma soprattutto una maggiore trasparenza per i clienti stessi, soprattutto se i nuovi processi saranno sfruttati per mettere la customer experience al centro del concetto di banca del futuro perché dobbiamo ricordare che digitale vuol dire soprattutto personalizzazione dell’esperienza.

I clienti si aspettano la digitalizzazione, ma vogliono anche un adeguato livello di interattività e che i gruppi bancari (e anche quelli assicurativi) siano presenti e attivi sui social network. Gli utenti passano molto tempo sui social ed è proprio su queste piattaforme che si aspettano di trovare le risposte alle proprie domande e soprattutto un’assistenza rapida e semplice (omni-channel).

Ed è proprio questo deficit di semplicità, che allontana i millenials dal mondo finanziario e bancario, che ha creato creato le premesse per la nascita del fintech, una contaminazione, un abbraccio tra finanza e tecnologie che ha originato un’ondata di startup che distruggono e innovano i servizi finanziari.

L’unica via possibile per le banche è la "fintegration" come dimostra un report dell’Intelligence Unit dell’Economist (EIU), basato su un questionario somministrato a più di 100 Senior Manager bancari e fintech.

La digitalizzazione del settore bancario può inoltre contribuire alla modernizzazione e allo sviluppo dell’intero sistema economico italiano, con effetti positivi diffusi:

- nel settore bancario, l’adozione di iniziative integrate di digitalizzazione potrebbe portare ad una riduzione dei costi operativi pari a 3 miliardi di Euro e a ricavi aggiuntivi per 18 miliardi di Euro;

- se l’uso di servizi di e-banking italiano si allineasse a quello europeo, la clientela delle banche in Italia potrebbe ottenere un risparmio cumulato di 6 miliardi di Euro;

- per quanto concerne il Sistema Paese, l’impatto in termini di crescita del PIL sarebbe pari a 20 miliardi di Euro (1,4% del PIL)10; un incremento del 10% nell’adozione di e-Government e infrastrutture digitali potrebbe fare aumentare la produttività tra l’1,7 e il 2,0%.

La digitalizzazione delle banche quindi è una soluzione che avvantaggia tutti in Italia, banche e clienti:

- +1,4% di PIL;

- -6 mld di euro nei costi di servizio per la clientela;

- +18 mld di euro e di ricavi aggiuntivi;

- -3 mld di euro e di costi operativi per le banche

Da un lato, la semplicità è il benefit principale di cui gioverebbe l’utente (soprattutto, la generazione Millenials). Le banche digitali, d’altro canto, hanno un surplus di solidità come dimostrano i Common Equity Tier 1 di banche digitali come WeBank, Banca IFIS, Mediolanum prossimi al 20%.

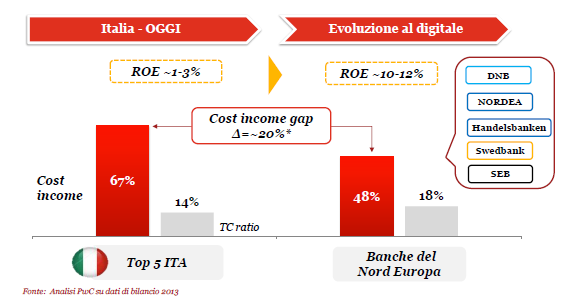

Le bank of things europee hanno un maggiore ROE come dimostra un interessante studio dei prof. Campanella e Del Giudice su un campione di 3.692 banche. Il percorso verso modelli di business più digitali può abilitare un consistente ritorno di marginalità e profittabilità:

Bill Gates nel 1994 affermava: “Banking is essential, banks are not”… Chissà.

Il presente articolo è stato scritto a quattro mani con Clara Elia