- 16/12/2021

Molte persone in questi anni hanno definito Bitcoin un get-rich-quick scheme cioè uno schema per diventare ricchi velocemente: uno schema Ponzi, un piramidale.

Molti Bitcoiners invece definiscono Bitcoin un don't get poor slowly, un chiaro riferimento alla perdita di potere d’acquisto tipica delle monete fiat, ma andiamo con calma e spieghiamo tutto dalle basi.

Iniziamo da un veloce riassunto di storia: uno dei più elementari bisogni dell’uomo è stato quello di risparmiare. Il risparmio ha origini antiche, immagina di essere un pescatore delle prime tribù che sopravviveva con un pesce al giorno. Una delle prime esigenza che proverai sarà quella di pescare più pesci possibile senza però mangiarli, con l’obiettivo di avere una scorta sempre pronta in caso di malattia o di diminuzione dei pesci nel torrente.

Il risparmio al tempo della moneta-merce non era decisamente facile, soprattutto in grandi quantità, in quanto si trattava di merce per la maggior parte deperibile.

Una volta passati alle monete metalliche è diventato più facile risparmiare in quanto non serviva ingegnarsi per il mantenimento di prodotti animali o vegetali, bastava custodire al sicuro le proprie monete, assicurandosi prima che queste fossero autentiche, cioè la quantità di metallo prezioso rispettasse determinati parametri.

Piano piano siamo arrivati al sistema monetario attuale, in cui il potere di battere moneta è un potere riservato esclusivamente alle Banche Centrali che tramite gli stati nazionali si assicurano che nessuno stampi altre valute.

Nei millenni l’uomo ha cambiato tanti strumenti, tuttavia un problema è sempre stato presente, un nemico invisibile: l’inflazione, la perdita di valore dello strumento utilizzato. Le cause nel corso della storia furono molte, alcune naturali e altre artificiali: dall’Imperatore che ordinava la produzione di nuove monete, all’impero che conquistando nuovi territori portava al suo interno oro e argento, inflazionando i risparmi dei cittadini.

Questo fenomeno non riguardava solo metalli preziosi, molti popoli africani per esempio utilizzavano conchiglie rare nella zona come moneta-merce, fino a quando non entravano in contatto con una comunità proveniente da una regione in cui quel tipo di conchiglie era estremamente comune, portando la prima comunità alla schiavitù in quanto capaci ci comprare l’intera economia locale.

Passiamo alla storia moderna. Con l’evoluzione degli stati nazionali nella forma odierna questi hanno iniziato a richiedere sempre più risorse al fine di sostenere una spesa pubblica mai vista prima: ospedali, opere pubbliche, eserciti e milioni di individui al servizio dello stato.

Uno stato che vede il suo potere di emissione di moneta limitato dal legame con materie prime come l’oro o l’argento non può funzionare in quanto non sostenibile tramite tassazione; ecco quindi che gli stati iniziarono a rimuovere il legame tra moneta e riserve andando così ad aggiungere una tassa invisibile: l’inflazione programmata all’interno della Politica Monetaria. Senza parlare del fatto che in questo modo gli stati non hanno di fatto alcun limite alla quantità di nuove unità di moneta che possono creare e spendere. Fenomeno che, in caso di abuso, porta spesso a situazioni di iper-inflazione.

Il sistema monetario sopra descritto e che oggi tutti usiamo si chiama fiat money, dal latino che sia fatto, un termine che indica il “corso legale”.

Come hai potuto capire da questa introduzione la moneta si è evoluta nel corso dei millenni, un’evoluzione tecnologica: l’uomo ha sempre cercato di risolvere i difetti del sistema monetario del proprio tempo cercando di creare qualcosa di più efficiente. Uno dei problemi maggiori dei sistemi fiat? L’inflazione.

Uno dei difetti delle monete fiat: l’inflazione

Siamo arrivati quindi al punto focale di questo articolo.

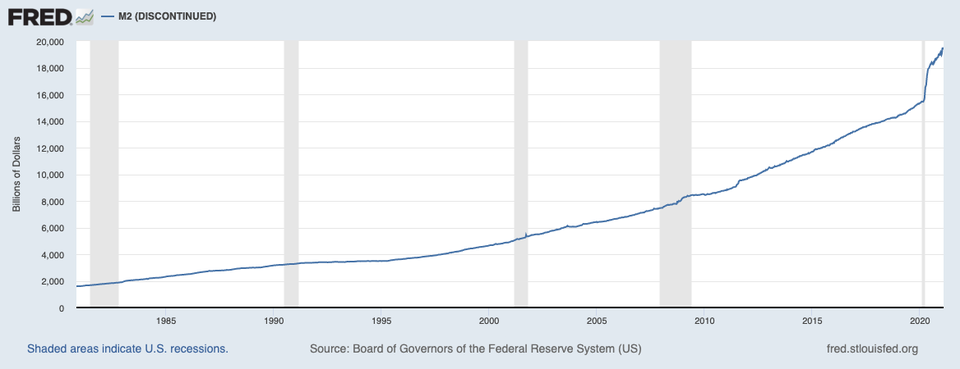

Secondo la visione monetaria sostenuta dai Bitcoiners uno dei motivi più frequenti che hanno causato e stanno causando inflazione in tutto il mondo è l’espansione della massa monetaria.

Il concetto è molto semplice ed elementare: più moneta è presente nel mercato, meno questa ha valore; concetto di scarsità. Non essendoci riserve o limiti alla creazione di moneta le valute fiat sono estremamente vulnerabili a questo problema.

Ecco il grafico che rappresenta la massa monetaria M2 del Dollaro Statunitense in circolazione anno per anno.

Con M2 gli economisti calcolano la somma del contante, conti corrente e depositi bancari e postali.

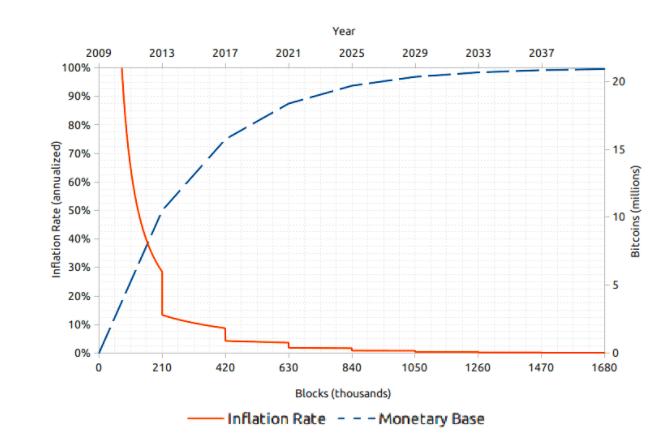

Bitcoin invece si contraddistingue per la sua quantità limitata e finita: 21 milioni di pezzi, più precisamente 20.999.999,97690000 BTC. Non solo, Bitcoin è l’unico asset nella storia dell’umanità di cui possiamo sapere esattamente il ritmo al quale verrà emesso nel tempo.

Quando si parla di moneta valute fiat di solito si commette spesso un grave errore considerando solo Euro e Dollari, due tra le valute più “forti”. Fuori dalla nostra quotidianità esistono però circa altre 180 valute “riconosciute”, di cui 130 sono indipendenti, cioè non altre legate ad altre valute, a differenza ad esempio del Dollaro di Hong Kong, che il vede il suo valore legato al Dollaro Statunitense dal 1983. Le altre 130 valute sono indipendenti e il loro valore fluttua liberamente, con effetti devastanti per i risparmi dei cittadini dei paesi in questione.

Parliamo di Libano, Turchia, Argentina, Venezuela, molti paesi Africani e tanti tanti altri.

Quando parliamo di inflazione all’interno di questi paesi non dobbiamo pensare all’inflazione del 1-2% annuo, ma dell’1-2% al mese e con una volatilità maggiore di Bitcoin.

Proprio in questi paesi si vede un utilizzo maggiore di Bitcoin, non per una legge o perché il mondo dei Bitcoiners stia facendo proselitismo, semplicemente perchè anche questa volta l’uomo ha cambiato strumento: questi cittadini trovano più efficiente usare Bitcoin invece che una moneta locale controllata da governi criminali o che è vittima di speculazione internazionale, blocchi commerciali, embarghi, di cui l’individuo non ha alcuna responsabilità.

Ecco come Bitcoin protegge l’individuo dall’inflazione.

L’individuo non deve fidarsi del proprio governo o della propria banca centrale ma può finalmente utilizzare un asset digitale sovranazionale e immune a qualsiasi tentativo di manipolazione della quantità in circolazione grazie al suo “algoritmo di aggiustamento della difficoltà” di cui abbiamo parlato l’anno scorso.

Bitcoin è unico in quanto non legato ad alcuna organizzazione, stato o banca centrale. Bitcoin non è collocabile geograficamente su una cartina e non conosce confini, è un asset globale scarso. Per la prima volta nella storia moderna un operaio, un imprenditore o un contadino hanno la possibilità di risparmiare senza timore di vedere la propria moneta e i propri risparmi perdere valore.

Possiamo ritenere moralmente accettabile che un individuo debba subire una perdita del proprio potere d’acquisto a causa di politiche monetarie scellerate? Che responsabilità ne ha? Che responsabilità hanno i banchieri centrali? Chi controlla il controllore? Qualcuno è mai stato punito per aver causato fenomeni iper-inflattivi?

Oro e Bitcoin?

“Il termine Inflation Hedge si riferisce ad un investimento destinato a proteggere l’investitore da una diminuzione del potere d’acquisto della moneta”

Uno degli investimenti più famosi quando si parla di protezione dall’inflazione è l’oro, che grazie alla sua longevità viene ormai considerato sicuro. L’oro però soffre di alcuni difetti rispetto a Bitcoin e che sono da imputare sempre alla sua quantità circolante che non è in alcun modo scarsa o finita.

I minatori possono infatti controllare il ritmo di estrazione. Come? Semplicemente aumentando gli investimenti in estrazione ed esplorazione di nuovi giacimenti.

Nella storia ci sono state molte crisi inflattive causate proprio dalla quantità di oro in circolazione che spesso varia: in Spagna nel 1500 per esempio quando le spedizioni di Colombo e dei conquistadores tornano in patria con le navi cariche di oro proveniente dalle colonie dell’Impero dando vita alla “rivoluzione dei prezzi”.

La produzione di Bitcoin al contrario di quella dell’oro non è elastica: se la potenza di calcolo dei minatori dovesse aumentare, la produzione di Bitcoin tenderà sempre al ritmo stabilito poiché il protocollo renderà l’estrazione più difficile ogni 2016 blocchi, circa ogni due settimane.

Conclusioni

Secondo i bitcoiners, ma ora ormai anche secondo diversi professionisti del risparmio e dell’investimento, Bitcoin è lo strumento migliore per garantire ad un individuo la possibilità di risparmiare e di proteggere la propria ricchezza da politiche monetarie ostili operate da banche centrali e governi di tutto il mondo.

Nel 1685 John Locke e altri pensatori illuministi chiesero la separazione tra Stato e Chiesa.

Nel 2008 la comunità Bitcoin ha iniziato a praticare la separazione tra Stato e Moneta.