- 12/05/2023

La fiducia nel fintech è un asset cruciale per il futuro

Se la direzione verso cui si muove il mercato dei servizi finanziari è la costruzione di un sistema finanziario innovativo, e così anche trasparente e sicuro, non possiamo trascurare l’importanza della fiducia dei consumatori come base solida per le imprese del settore. È la fiducia, infatti, che permette al fintech di realizzare a pieno il suo potenziale, e di porsi così come alternativa valida ai servizi finanziari tradizionali.

Tuttavia, soprattutto in questi tempi di incertezza, la fiducia dei consumatori vacilla. E vacilla, in particolare, quando ci si addentra in questioni di natura finanziaria. Un report del 2023 pubblicato dalla società Edelman (l’Edelman Trust Barometer, consultabile qui) ha mostrato come il settore dei servizi finanziari registri la percentuale di sfiducia maggiore: 58 punti su 100 nel trust barometer, uno dei peggiori risultati registrati, dopo quello dei social media.

Perché la fiducia in ambito finanziario è così bassa?

Un elemento da considerare, in questo caso, è il contesto di crisi globale dentro cui siamo immersi. Una crisi economico-finanziaria che si riflette sulle riserve di denaro dei consumatori. Lo stesso report di Edelman sottolinea come la paura di avere problemi finanziari – e perciò di perdere il controllo dei propri soldi – incida sulle scelte di chi si interfaccia con banche tradizionali, neo-banche e imprese del settore fintech.

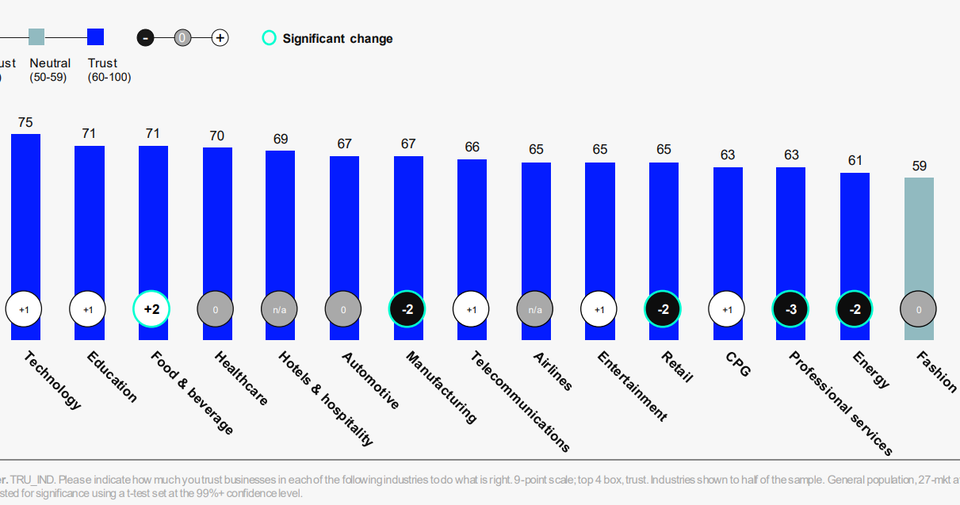

C’è un dato che, però, non va sottovalutato. Come emerge dal grafico qui sopra, la sfiducia nei servizi finanziari coincide con una crescente fiducia nella tecnologia, e nelle aziende di riferimento del settore: Edelman riporta infatti 75 punti di fiducia nel mercato della tecnologia, contro i 59 dei servizi finanziari. Questo dato rappresenta – inevitabilmente – un grosso vantaggio competitivo per le aziende fintech, nonché un’enorme opportunità per distinguersi dai servizi finanziari tradizionali.

Tecnologia e finanza insieme sono quindi un connubio interessante per i consumatori, che vedono nelle soluzioni fintech un modo per semplificare e rendere più accessibili i servizi finanziari. E lo dimostra l’incremento nell’uso di app fintech che si è registrato dalla pandemia fino a oggi.

Ciò nonostante, la questione della fiducia rimane. Per questo la relazione con i consumatori dei servizi finanziari va coltivata costantemente. Il che vuol dire – per le imprese del settore – che è necessario un grosso impegno sia nella creazione di soluzioni finanziari comode e innovative, che nello sviluppo di una comunicazione efficace, trasparente e inclusiva.

Cosa fa crescere la fiducia dei consumatori fintech?

Qualcosa mina il rapporto tra consumatori e banche, tra privati e imprese del settore finanziario: il sentimento di incomprensione rispetto alle proprie esigenze.

Secondo l’istituto Ipsos, in Italia, agli inizi del 2023, la fiducia dei cittadini nei confronti del sistema finanziario non supera i 30 punti percentuale. E tra i motivi dietro questa diffidenza, troviamo appunto la percezione di uno scollamento rispetto alle necessità reali della società italiana. Non a caso, secondo il 75% degli intervistati, gli stakeholder del settore finanziario «non comprendono la vita e le esigenze delle persone comuni».

Per le imprese fintech, lo scenario è lo stesso. Soprattutto quando parliamo di neo-banche – e quindi di soluzioni digitali per la gestione del denaro – si riscontra uno scetticismo che ha la stessa natura. Con un’unica grossa differenza, che avvantaggia le nuove realtà finanziarie digitali: le fintech fanno leva su un approccio user-centered, che si costruisce proprio attorno le esigenze dell’utente finale, e quindi del consumatore.

L’approccio user-centered (o costumer-centered) delle fintech è perciò una delle leve di fiducia più importanti e, di conseguenza, una priorità assoluta per le aziende del settore. Per spiegarlo in altre parole, i consumatori si fidano delle imprese fintech che dimostrano di avere una comprensione profonda delle loro esigenze finanziarie e che, a partire da questa comprensione, sono in grado di fornire al loro pubblico soluzioni efficaci e vantaggiose.

E che ne è di trasparenza, sicurezza ed etica?

Trasparenza, sicurezza ed etica sono anch’essi temi di assoluta importanza, nell’ottica della costruzione di un rapporto di fiducia tra fintech e consumatori. Generare relazioni con gli utenti, e coltivarle nel tempo, significa quindi dimostrare – con un buon lavoro di comunicazione – la sicurezza e l’affidabilità delle soluzioni finanziari e dei prodotti digitali proposti.

Dimostrare, appunto. Anche perché, e lo sappiamo, trasparenza e sicurezza non sono soltanto temi di buona pratica aziendale; sono anche obblighi regolamentari imposti dalle normative italiane ed europee. Eppure le normative da sole non sono sufficienti a infondere un senso di fiducia nei consumatori, che – per altro – potrebbero non essere consapevoli dei loro diritti in materia finanziaria.

Comunicare in modo adeguato questi aspetti richiede un lavoro costante di informazione e formazione da parte delle aziende fintech, e rientra in effetti nelle dinamiche di un approccio che pone il consumatore al centro. È fondamentale, insomma, che nel fintech ci si adoperi per trasmettere con chiarezza le informazioni sui servizi offerti e sulle normative a cui sono sottoposti.

Senza dimenticare un aspetto importante: la financial illiteracy, ovvero la scarsa consapevolezza delle potenzialità (ma anche dei limiti) del sistema finanziario. L’Italia occupa uno degli ultimi posti al mondo, rispetto al tema dell’educazione finanziaria. Questo vuol dire che i consumatori si muovono in territori sconosciuti quando si avvicinano al mondo dei servizi finanziari.

Le fintech che si adoperano per aumentare la conoscenza finanziaria, e che promuovono di conseguenza una cultura del risparmio e dell'investimento responsabile, contribuiscono significativamente a far crescere la fiducia dei consumatori verso tutto il sistema finanziario nel suo complesso.

Saper guidare gli utenti verso scelte finanziarie consapevoli è un fattore cruciale per costruire legami duraturi. Un lavoro che non può prescindere da una buona comunicazione, sviluppata attorno ai bisogni e alle competenze del consumatore finale. Che, a quel punto, non potrà fare a meno di riconoscere il valore aggiunto che la fintech è in grado di offrire.

Come comunicare bene per coltivare rapporti di fiducia

In conclusione per generare, e portare avanti a lungo, rapporti di fiducia con i loro utenti e consumatori, le aziende fintech sanno che è necessario puntare sulla comunicazione efficace e sulle sue strategie.

Ma cosa vuol dire comunicazione efficace, in ambito finanziario?

In primo luogo, significa comunicare con trasparenza. Una fintech dovrebbe fornire informazioni precise, ma soprattutto accessibili, sui suoi prodotti e servizi. Ed è un lavoro che va ben oltre quanto già previsto dalla legge. Comunicare con trasparenza equivale infatti a utilizzare un linguaggio comprensibile, chiaro per tutti; vuol dire che le informazioni vengono trasmesse in modo semplice e diretto, evitando perciò tecnicismi eccessivi molto spesso ostici per il pubblico a cui si parla.

In secondo luogo, una strategia di comunicazione genera fiducia quando prevede l’esistenza di un canale bidirezionale, in cui i clienti si sentano liberi di esprimere dubbi e perplessità e dove è facile ricevere risposte chiare ed esaustive. In tal senso, è importante dedicarsi alle interazioni con gli utenti, specie sui canali social o tramite sistemi di messaggistica o email. Interazioni che, ovviamente, dovranno adattare il tono e lo stile comunicativo al loro pubblico di riferimento.

Infine, una comunicazione efficace in ambito fintech si pone come obiettivo l’educazione finanziaria di chi legge o ascolta. È importante in tal senso investire nell’educazione finanziaria, e questo significa che – oltre ai servizi finanziari – è utile offrire una vasta gamma di contenuti informativi. Webinar, articoli, guide pratiche diventano perciò strumenti essenziali per far crescere consapevolezza attorno al mondo dei servizi finanziari e al sistema dentro cui operano.

In sintesi, una buona comunicazione – accessibile, trasparente, educativa – è la chiave per costruire un rapporto di fiducia solido, e per avvicinare le persone al mondo dei servizi finanziari, cancellando ogni loro possibile timore.