- 09/11/2020

Con il termine "regolatori" ci si riferisce a tutte quelle autorità che hanno giurisdizione in un'area specifica dei servizi finanziari, alcuni esempi sono le banche centrali, le autorità di controllo sui mercati mobiliari e finanziari e le altre agenzie con responsabilità di vigilanza finanziaria. In Italia i regolatori principali sono Banca d'Italia e Consob.

L'85% dei regolatori di tutto il mondo ha dichiarato in questo periodo a causa del COVID-19 di star cambiando le proprie priorità, focalizzandosi sul settore fintech e la digitalizzazione dei servizi finanziari tradizionali, come riportato in un nuovo studio della Banca mondiale e della Cambridge Centre for Alternative Finance.

Il rapporto dal titolo The Global COVID-19 Fintech Regulatory Rapid Assessment Study, ha condiviso i risultati di una ricerca condotta tra marzo e agosto 2020 su 118 autorità di regolamentazione in 114 giurisdizioni in tutto il mondo. La ricerca ha scoperto che in tutto il mondo, le autorità di regolamentazione finanziaria stanno aumentando l'attenzione verso l'innovazione nei servizi finanziari perché il coronavirus continua ad avere un forte impatto su molti aspetti delle nostre vite.

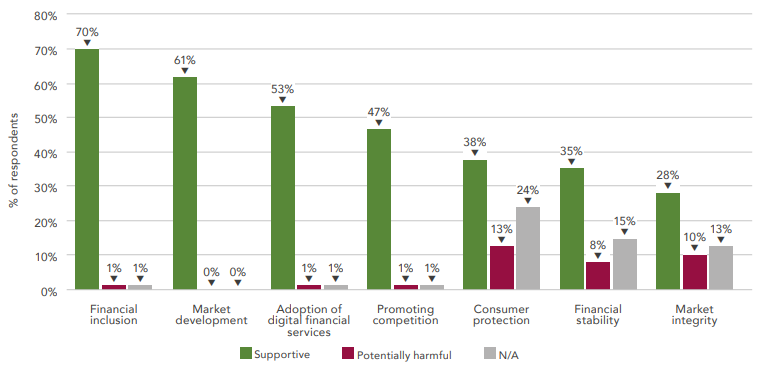

In particolare, i regolatori percepiscono il fintech come un fattore chiave per l'inclusione finanziaria (70%), lo sviluppo del mercato (61%), l'incremento dell'adozione di servizi finanziari digitali (53%) e per promuovere la concorrenza (47%) nel settore finanziario.

COVID-19 risposta normativa

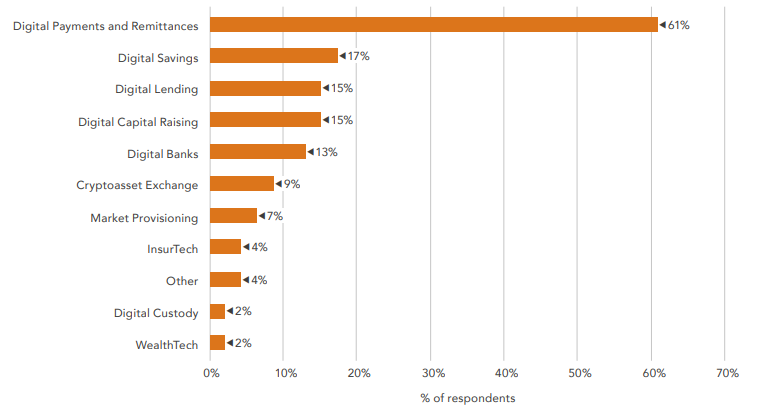

Il 37% dei regolatori che ha preso parte alla ricerca ha dichiarato di aver intrapreso almeno una o più misure mirate a uno o più verticali specifici del fintech. Il settore dei pagamenti e quello delle rimesse digitali è risultato essere quello più coinvolto dalle ultime misure (61%), seguito dal risparmio digitale (17%), dai prestiti digitali (15%) e dalla raccolta di capitali (15%).

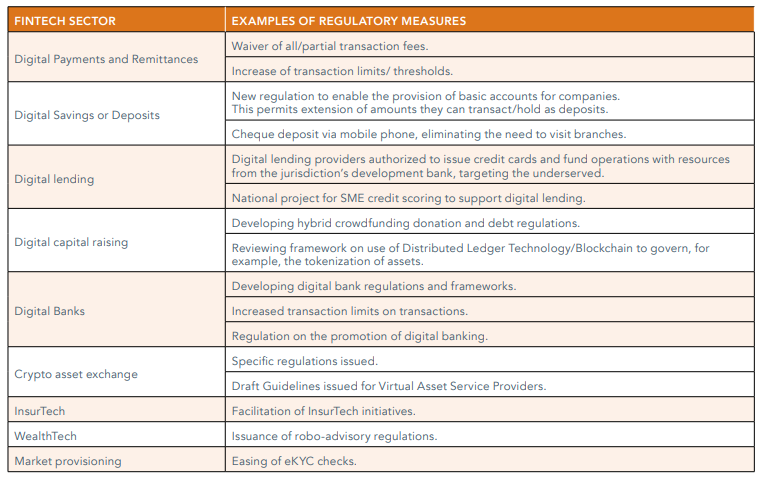

Nel settore dei pagamenti e in quello delle rimesse digitali e del trasferimento di denaro, le principali misure implementate includono la rinuncia temporanea alle commissioni di transazione e l'aumento dei limiti / soglie di transazione nel tentativo di incoraggiare le transazioni senza contanti.

Un esempio citato all'interno dello studio è quello della Banca centrale del Kenya, che ha aumentato i limiti di transazione e saldo del 114% a marzo, oltre a richiedere ai fornitori di denaro mobile di rinunciare parzialmente o completamente alle commissioni di transazione. Queste mosse, ha detto la banca centrale, hanno portato a "un maggiore utilizzo di strumenti digitali e a una maggiore convenienza".

In altri verticali fintech, la misura intrapresa più frequentemente citata è stata l'emissione di regolamenti e linee guida per disciplinare le attività in settori specifici, tra cui risparmi e depositi digitali, raccolta di capitali digitali, erogazione di servizi bancari digitali, servizi di scambio di criptovalute e servizi di robo-advisory.

La maggior parte degli intervistati ha dichiarato di aver introdotto misure COVID-19 non rivolte direttamente al fintech ma che hanno avuto un impatto anche su quest'ultimo.

Queste misure rientrano in cinque aree principali:

- know-your-customer (KYC), antiriciclaggio (AML) e identità digitale (49%);

- aiuto economico (42%);

- continuità aziendale (39%);

- sicurezza informatica (29%);

- occupazione e talento.

In particolare, il rapporto rileva che il coronavirus è stato un catalizzatore per l'adozione digitale nei servizi finanziari, che ha sollecitato un'azione normativa rispetto ai requisiti KYC.

Esempi di ciò includono l'agevolazione o l'autorizzazione dei processi elettronici KYC (eKYC) o la semplificazione dei processi e delle pratiche KYC. Tali iniziative hanno assunto la forma di misure che supportano il processo di digital onboarding, le firme digitali e quelle elettroniche, nonché controlli semplificati per l'adeguata verifica della clientela (ADV) e/o customer due diligence (CDD) utilizzando, ad esempio, la tecnologia di riconoscimento facciale.

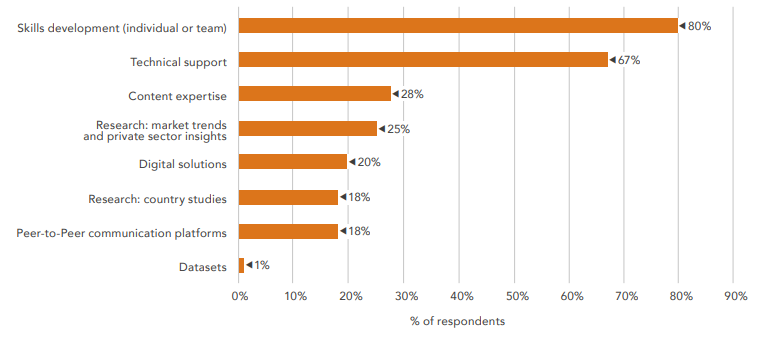

Per aiutarli nel loro lavoro di ricerca e comprensione del fintech e delle innovazioni riguardanti i servizi finanziari digitali, i regolatori hanno anche indicato diversi tipi di assistenza e supporto di cui avrebbero bisogno.

L'80% degli intervistati ha citato lo sviluppo delle competenze come il tipo di supporto più importante, seguito dal supporto tecnico (67%). Anche il regtech è stato un tema popolare tra gli intervistati che hanno segnalato la necessità di assistenza sia per quanto riguardo lo sviluppo tecnologico che quello strategico, riporta lo studio.

Impatto di COVID-19 sul fintech

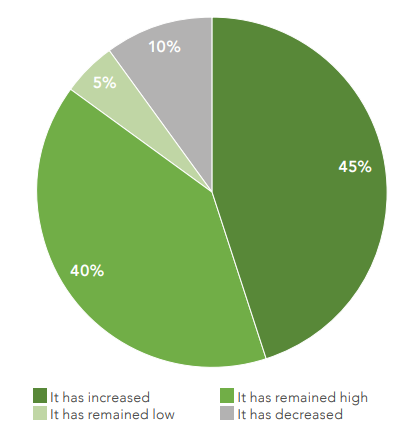

Le banche centrali e le autorità di regolamentazione finanziaria sono state anche interrogate sui cambiamenti nell'utilizzo o nell'offerta di prodotti fintech che hanno osservato dall'inizio della pandemia.

Più del 60% degli intervistati ha indicato di aver visto un aumento nel settore dei pagamenti e delle rimesse digitali, mentre il 22% ha osservato un aumento delle attività nel settore dei servizi bancari digitali.

Di coloro che hanno segnalato un aumento nell'utilizzo o nell'offerta di pagamenti e rimesse digitali, il 65% dei rispondenti lavora in mercati emergenti e nelle economie in via di sviluppo.

D'altra parte, il 14% degli intervistati ha assistito a una diminuzione delle attività nel settore della raccolta di capitali digitali, il 16% nel settore degli scambi di cripto-asset e il 12% nel settore della custodia digitale degli asset.