- 11/10/2024

I titoli di Stato, si sa, sono emessi dal Tesoro italiano tramite asta pubblica. L’investitore ha la possibilità di comprarli direttamente in sede d’asta, ossia sul mercato primario (alla prima emissione, o nelle riaperture). Ma se l’asta si chiude e l’acquisto non è avvenuto, nessun problema: c’è sempre il mercato secondario. Oggi ci concentriamo proprio sul mercato secondario e in particolare sulla compravendita di BTP.

Cosa sono i BPT?

I Buoni del Tesoro Poliennali sono titoli emessi dal dipartimento del Tesoro del ministero dell’Economia per finanziare la spesa pubblica. Si tratta, di fatto, di uno dei sei tipi di titoli di debito collocati dal ministero dell’Economia. I BTP sono titoli a medio-lungo termine con cedola fissa semestrale, emessi con scadenze da due a cinquant’anni (incluso il noto decennale).

MTS e MOT: i due mercati secondari dei titoli di Stato

I BTP sono quotati sull’MTS e sul MOT di Borsa Italiana. Si tratta di due mercati secondari, sui quali si comprano e si vendono obbligazioni e titoli di Stato una volta che sono stati emessi. Dunque, se si vuole comprare un BTP dopo l’asta o se lo si vuole vendere prima della scadenza, si passa necessariamente da questi due mercati.

Nel dettaglio:

- il Mercato Telematico dei Titoli di Stato (MTS) è il mercato all’ingrosso dove si negoziano quantitativi grandi (oltre i 2,5 milioni di euro) ed è quindi destinato in prevalenza agli investitori istituzionali (tradotto: non noi comuni investitori);

- il Mercato Telematico delle Obbligazioni e dei Titoli di Stato (MOT) di Borsa Italiana è dedicato a tutte le transazioni di ammontare inferiore, ed è qui che transitano le negoziazioni di noi piccoli investitori.

I prezzi in questi due mercati sono tendenzialmente allineati e su entrambi la liquidità (ossia la facilità nel comprare e nel vendere), in condizioni normali, è eccellente.

Voglio comprare un BTP: come mi devo muovere?

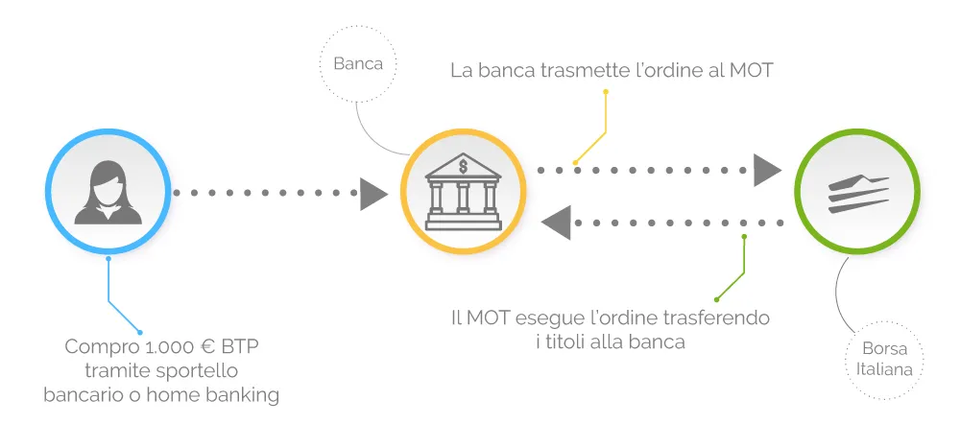

Volendo acquistare un BTP già emesso, chiunque di noi deve recarsi presso la sua banca, aprire un conto titoli (che è un conto dedicato a operazioni di investimento e disinvestimento, distinto dal conto corrente) e chiedere allo sportellista di effettuare l’acquisto. O, in alternativa, deve semplicemente digitare il codice del titolo nell’area dedicata alla compravendita del proprio conto online. In entrambi i casi – sportello o conto online – la banca trasmetterà l’ordine al MOT e metterà nel conto titoli il quantitativo di BTP richiesto, al prezzo di negoziazione.

Lo schema è il seguente.

In ogni caso, per acquistare un BTP bisogna investire almeno 1.000 euro.

Come scegliere il BTP giusto?

Il BTP è un titolo a medio-lungo termine e a tasso fisso: in altre parole, ha una scadenza e una cedola fissa. Per trovare quello che interessa a noi, occorre conoscere proprio queste due caratteristiche, ossia la cedola e la scadenza.

I BTP sono denominati secondo il seguente schema: BTP X,XX% (la cedola) giorno mese anno (la scadenza). Ecco un esempio:

BTP 3% 01 aprile 2026

Un altro modo per individuare senza alcuna ombra di dubbio il titolo è tramite il codice ISIN (l’International Securities Identification Number, il numero identificativo internazionale dei valori mobiliari), che è un po’ il “codice a barre” degli strumenti finanziari.

Come vengono tassati i BTP?

Per i titoli di Stato italiani come i BTP, l’aliquota per la tassazione dei proventi è pari al 12,5% e, in quanto tale, è più conveniente rispetto a quella di altri strumenti finanziari (attualmente al 26%, tolte alcune eccezioni).

Prezzo “Tel Quel” e prezzo secco: quali differenze?

Bisogna poi distinguere tra prezzo cosiddetto “Tel Quel” e prezzo “secco”.

- Il “Tel Quel” è il prezzo che il compratore paga al venditore: include i diritti accessori come il rateo di interesse legato a cedole o dividendi maturati.

- Il prezzo “secco” non include i diritti accessori.

In pratica, il prezzo “Tel Quel” è il prezzo a cui viene scambiato il titolo (io lo compro, tu me lo vendi) e incorpora anche il valore delle cedole già maturate. Vediamo di chiarire questo punto con un esempio: prendiamo il caso di un BTP cedola 4%, con pagamento della cedola ogni sei mesi, il 15 dicembre e il 15 giugno.

Comprando il titolo a marzo, il 15 giugno mi vedrò accreditare un 2% del valore nominale. Se lo avessi detenuto per tutto il semestre, la cedola mi spetterebbe per intero; dal momento che non è così, dovrò “dividerla” con chi deteneva il titolo prima di me.

Ricapitolando:

- prezzo secco uguale prezzo di mercato;

- prezzo “Tel Quel” uguale prezzo di mercato più diritti accessori.

Se compri o vendi un titoli di Stato, lo compri o lo vendi al prezzo "Tel Quel".

Non dimenticare i costi e le commissioni

C’è infine da tener conto che, quando compri, la banca incrementa un po’ il prezzo per poi trattenere le cosiddette “commissioni di sottoscrizione o di negoziazione dei titoli” o “di negoziazione, ricezione e trasmissione degli ordini”: insomma, è la sua la remunerazione per l’esecuzione dell’operazione.

I costi variano a seconda dello strumento – generalmente ai BOT sono associati costi più contenuti – e di solito sono presentati sotto forma di percentuale. A volte prevedono un ammontare minimo in euro e spesso variano anche a seconda del canale d’acquisto utilizzato (l’online è tendenzialmente più conveniente).

Per l’acquisto in asta dei BTP, invece, non è prevista alcuna commissione: ci pensa il Tesoro a remunerare i collocatori.